訪問看護・介護の訪問車両事情 – 自家用車を業務利用する場合の注意点

[PR]

目次

のどか会計事務所は全国どこでも

“介護・障がい福祉専門”の

公認会計士・税理士・行政書士事務所です

~決算料不要のサブスク税理士~

のどか会計事務所は全国どこでも

“介護・障がい福祉専門”の

公認会計士・税理士・行政書士事務所です

~決算料不要のサブスク税理士~

\詳しくはこちらから!/

\誰でも簡単ネット予約!/

\毎週土曜日限定のお悩み相談!/

訪問看護や訪問介護の開業にあたり、「初期費用を抑えるために、訪問車両は自家用車を使いたい。

でも、経費としてどこまで認められるの?」「ガソリン代や車検費用はどう計算するの?減価償却はできるの?」といった疑問をお持ちではないでしょうか。

この記事では、自家用車を訪問車両として使用する際の経費計上の範囲、減価償却の方法、そして税務申告時の注意点などを詳しく解説し、皆様の疑問を解消します。

個人が所有する自家用車を訪問車両として業務利用する方法

法人が、所属する役員や従業員の自家用車を業務利用(訪問車両など)する場合、主に「給与手当として支給」、「賃貸借契約」、「業務利用分を実費精算」の3つの方法があります。

これらの方法について、①駐車料金・高速料金、②ガソリン代、③その他の車両維持費(保険料・車検代・自動車税など)の項目別に、それぞれの特徴やメリット・デメリットを詳しく解説します。

基本的な留意事項

自家用車はあくまでも個人が所有しているものであり、法人が資産ではないため、減価償却の対象外となります(減価償却とは、法人が所有する固定資産を、毎期一定の割合で費用化していく方法のことです)。

自家用車を業務利用する場合は、通常、任意保険を業務用に切り替える必要がありますので、それによる費用負担増に見合った、適切な給与手当や賃貸借契約等を設計しないと、従業員の不満の要因となる可能性があります。

①駐車料金・高速料金

給与手当として支給

通常、実費精算することが考えられるので、ここでの解説は割愛いたします。

賃貸借契約

通常、実費精算することが考えられるので、ここでの解説は割愛いたします。

業務利用分を実費精算

個人で建て替えた支出を、領収書等に基づいて経費精算する方法です。通常、この方法によることが考えられます。領収書等の客観的な証拠に基づく実費精算であるため、個人・法人ともに課税関係は通常発生しません。また、個人で建て替える方法のほか、法人クレジットカードを使用する方法も考えられます。

②ガソリン代

給与手当として支給

車両手当等の手当を設けて支給する方法です。

- 特徴

- 給与所得として、所得税や社会保険料等の対象となります。

- 年末調整されるため、個人での確定申告は原則不要です。

- 手当の設定は、毎月一定額によることのほか、使用日数や距離に応じた精算など柔軟に決定できます。

- 手当の支給基準によって、処理の煩雑さが変わります。

- 例えば、定額なら負担は小さいが、使用距離や日数に応じた支給となる場合、記録や計算が煩雑となってしまう可能性がある。

- 注意点

- 役員に対するものは、役員報酬となるため、毎月定額を支給する必要があり、変更も年1回までとなります。また、不相当に高額な部分は、損金不算入(税務上の経費として認められないこと)となるため注意が必要です。

賃貸借契約

個人と法人間で車両の賃貸借契約を締結し、法人から個人へ賃借料を支払う方法です。

- 特徴

- 給与所得ではないため、所得税や社会保険料等の対象外となります。

- 年末調整されないため、個人での確定申告が必要となります。

- 賃借料の設定は、毎月一定額によることのほか、使用日数や距離に応じた精算など柔軟に決定できます。

- 賃借料の算定方法によって、処理の煩雑さが変わります。

- 例えば、定額なら負担は小さいが、使用距離や日数に応じた支給となる場合、記録や計算が煩雑となってしまう可能性がある。

- 注意点

- 不相当に高額な部分は、給与所得として、源泉所得税の徴収義務が発生します。

- 役員に対して支払われるものは、上記に加え、不相当に高額な部分が損金不算入(税務上の経費として認められないこと)となります。

- 役員に対して支払われるものであっても、不相当に高額な部分を除き、役員報酬に該当しないため、毎月一定額を支給する必要や、年1回までの変更といった制限はありません。

使用割合に基づく実費精算

業務利用日数や距離に応じて使用割合を算定、実際発生額(領収書等の金額)に使用割合を乗じて精算する方法です。

- 特徴

- 給与所得ではないため、所得税や社会保険料等の対象外となります。

- 実費精算であるため、個人での確定申告は原則不要です。

- 業務利用日数や距離を記録し、それに基づいて実際発生額を按分計算する必要があるため、処理が非常に煩雑となります。

距離に基づく実費相当額の精算

キロ当たり単価を算定し、距離にキロ当たり単価を乗じて精算する方法です。

- 特徴

- 給与所得ではないため、所得税や社会保険料等の対象外となります。

- 実費精算であるため、個人での確定申告は原則不要です。

- 業務利用の距離を記録し、それに基づいて計算する必要があるため、処理が非常に煩雑となります。

- 注意点

- キロ当たり単価は、ガソリン価格等を勘案して、定期的に見直す必要があります。

- キロ当たり単価について、不相当に高額な部分は、給与所得として、源泉所得税の徴収義務が発生します。

- 役員に対して支払われるものは、上記に加え、不相当に高額な部分が損金不算入(税務上の経費として認められないこと)となります。

- 役員に対して支払われるものであっても、不相当に高額な部分を除き、役員報酬に該当しないため、毎月一定額を支給する必要や、年1回までの変更といった制限はありません。

③その他の車両維持費(保険料・車検代・自動車税など)

給与手当として支給

車両手当等の手当を設けて支給する方法です。

- 特徴

- 給与所得として、所得税や社会保険料等の対象となります。

- 年末調整されるため、個人での確定申告は原則不要です。

- 手当の設定は、毎月一定額によることのほか、使用日数や距離に応じた精算など柔軟に決定できます。

- 手当の支給基準によって、処理の煩雑さが変わります。

- 例えば、定額なら負担は小さいが、使用距離や日数に応じた支給となる場合、記録や計算が煩雑となってしまう可能性がある。

- 注意点

- 役員に対するものは、役員報酬となるため、毎月定額を支給する必要があり、変更も年1回までとなります。また、不相当に高額な部分は、損金不算入(税務上の経費として認められないこと)となるため注意が必要です。

賃貸借契約

個人と法人間で車両の賃貸借契約を締結し、法人から個人へ賃借料を支払う方法です。

- 特徴

- 給与所得ではないため、所得税や社会保険料等の対象外となります。

- 年末調整されないため、個人での確定申告が必要となります。

- 賃借料の設定は、毎月一定額によることのほか、使用日数や距離に応じた精算など柔軟に決定できます。

- 賃借料の算定方法によって、処理の煩雑さが変わります。

- 例えば、定額なら負担は小さいが、使用距離や日数に応じた支給となる場合、記録や計算が煩雑となってしまう可能性がある。

- 注意点

- 不相当に高額な部分は、給与所得として、源泉所得税の徴収義務が発生します。

- 役員に対して支払われるものは、上記に加え、不相当に高額な部分が損金不算入(税務上の経費として認められないこと)となります。

- 役員に対して支払われるものであっても、不相当に高額な部分を除き、役員報酬に該当しないため、毎月一定額を支給する必要や、年1回までの変更といった制限はありません。

使用割合に基づく実費精算

業務利用日数や距離に応じて使用割合を算定、実際発生額(領収書等の金額)に使用割合を乗じて精算する方法です。

- 特徴

- 給与所得ではないため、所得税や社会保険料等の対象外となります。

- 実費精算であるため、個人での確定申告は原則不要です。

- 業務利用日数や距離を記録し、それに基づいて実際発生額を按分計算する必要があるため、処理が非常に煩雑となります。

距離に基づく実費相当額の精算

キロ当たり単価を算定し、距離にキロ当たり単価を乗じて精算する方法です。

- 特徴

- 給与所得ではないため、所得税や社会保険料等の対象外となります。

- 実費精算であるため、個人での確定申告は原則不要です。

- 業務利用の距離を記録し、それに基づいて計算する必要があるため、処理が非常に煩雑となります。

- 注意点

- ガソリン代と比較して、キロ当たり単価の見積りの難易度が高いです。

- キロ当たり単価について、不相当に高額な部分は、給与所得として、源泉所得税の徴収義務が発生します。

- 役員に対して支払われるものは、上記に加え、不相当に高額な部分が損金不算入(税務上の経費として認められないこと)となります。

- 役員に対して支払われるものであっても、不相当に高額な部分を除き、役員報酬に該当しないため、毎月一定額を支給する必要や、年1回までの変更といった制限はありません。

\誰でも簡単ネット予約!/

\毎週土曜日限定のお悩み相談!/

投稿に関するお問い合わせ

SHARE!

-1024x576.png)

-1024x576.png)

-1024x576.png)

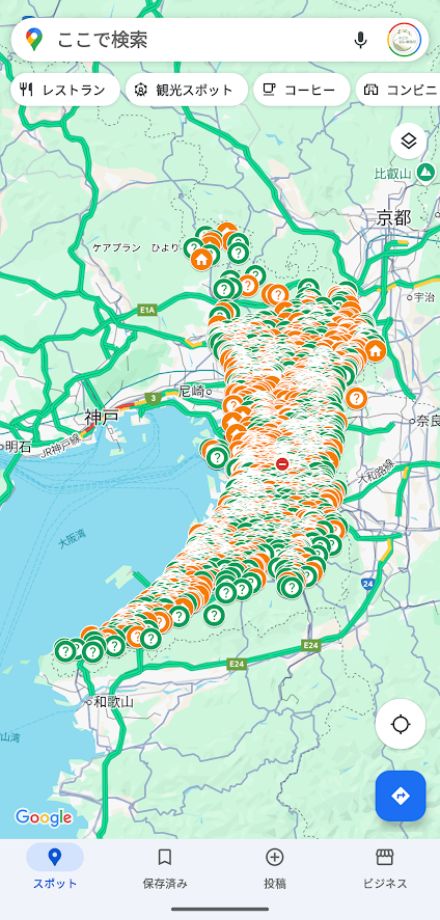

![【開業前必見】地域別訪問看護ステーション数人口比調査[2024年8月版]のアイキャッチ画像](https://kaikei.nodokaya.jp/wp-content/uploads/2024/09/【開業前必見】-地域別訪問看護ステーション数-人口比調査-1024x576.png)

とは-1024x576.png)

とは-1024x576.png)

とは-1024x576.png)

.png)

.png)