なぜ介護・福祉事業に強い税理士が必要なのか?依頼するメリットや、選び方のポイント、顧問料の相場を解説

介護・福祉事業に強い税理士の必要性

はじめに

介護・福祉事業を取り巻く環境は、報酬改定や深刻な人材不足など、日々大きく変化しています。複雑な会計処理や専門的な知識が必要となる介護・福祉事業では、専門の税理士のサポートが不可欠です。

この記事では、介護・福祉事業に強い税理士に依頼するメリットや、選び方のポイント、そして顧問料の相場について詳しく解説します。

介護・福祉事業者のよくあるお悩みを解決する!税理士の重要性

介護・福祉事業経営において、様々な課題や悩みを抱えている事業者は少なくありません。本記事では、介護・福祉事業者がよく直面する4つの共通のお悩みとその解決策について解説します。

1. 複雑な会計処理に時間がかかり、本業に集中できない

介護・福祉事業の会計は、一般企業とは異なり、厚生労働省の厳しい基準に基づいた詳細な区分経理が求められます。この複雑な処理に多くの時間を費やし、経営者やスタッフが本来の業務に集中できないという課題があります。

税理士のサポート:

- 専門的な知識と経験: 介護・福祉事業の会計に精通した税理士は、複雑な経理処理を代行し、正確な会計記録の作成を支援します。

- 効率的な経理体制の構築: クラウド会計システムの導入など、効率的な経理体制の構築をサポートし、業務の効率化を図ります。

2. アナログな経理業務が効率化を阻んでいる

長年続く事業所では、紙ベースの経理処理など、アナログな方法で業務を行っているケースも少なくありません。しかし、デジタル化が進む現代においては、このような方法は非効率であり、ミスも起こりやすくなります。

税理士のサポート:

- デジタル化の推進: 電子帳簿保存法に対応した会計システムの導入を支援し、ペーパーレス化を進めます。

- クラウド会計導入支援: クラウド会計システムの導入をサポートし、データのリアルタイム共有やペーパーレス化を実現します。

3. 経営者が経理業務に追われ、経営戦略に集中できない

小規模事業所では、経営者が自ら経理業務を担っているケースが多く見られます。しかし、経営者は、事業の将来を見据えた戦略策定や人材育成など、より重要な業務に集中すべきです。

税理士のサポート:

- 経理業務の代行: 経理業務を代行することで、経営者は経営戦略の立案や実行に集中できます。

- 経営分析の活用: 税理士が作成した財務諸表を基に、経営状況を分析し、今後の事業計画を立てることができます。

4. 人員配置基準を満たすための投資額が不明確

介護・福祉事業では、厚生労働省が定める人員配置基準を満たすことが義務付けられています。しかし、どの程度の投資を行えば良いのか、判断に悩む経営者は少なくありません。

税理士のサポート:

- 財務状況の分析: 事業の財務状況を分析し、人材への投資が可能なおおよその金額を算出します。

- 経営計画策定支援: 中長期的な視点で人材育成計画を策定し、事業の持続的な成長を支援します。

介護・福祉事業者のよくあるお悩みを解決する!税理士の重要性まとめ

介護・福祉事業者は、複雑な会計処理、アナログな経理業務、人材不足など、様々な課題を抱えています。これらの課題を解決するためには、税理士の専門的な知識と経験が不可欠です。税理士に経理業務を委託することで、経営者は本業に集中し、事業の発展に繋げることができます。

介護・福祉事業に強い税理士の重要性と依頼するメリット

介護・福祉事業は、人々の生活を支える重要な役割を担っていますが、複雑な会計処理や法規制への対応など、経営には様々な課題が伴います。これらの課題を解決し、事業の成長をサポートしてくれるのが、介護・福祉事業に強い税理士です。

ここでは、介護・福祉事業に強い税理士に依頼する具体的なメリットについて、より詳しく解説します。

1. 法規制への対応とリスク軽減

介護・福祉事業は、厚生労働省の厳しい規定のもとで運営されています。少しでも法令に違反すると、事業継続に大きな影響を及ぼす可能性があります。

- 業界特有の会計基準への精通: 介護保険制度や関連法規の改正を常に把握し、適切な会計処理をサポートします。

- 潜在的なリスクの最小化: 法的なリスクを事前に予測し、適切な対策を講じることで、事業の安定性を高めます。

2. 経営数値の見える化と戦略策定の支援

経営状況を正確に把握することは、事業の成長に不可欠です。

- 迅速な試算表作成: 月次試算表を適時に作成し、経営状況をリアルタイムに把握できます。

- 中長期的な経営計画策定: 事業の将来を見据えた経営計画の策定をサポートします。

3. 経理業務の効率化とコスト削減

経理業務は、経営者が最も時間を割きたくない業務の一つです。

- クラウド会計の導入: クラウド会計システムを導入することで、経理業務の自動化、ペーパーレス化を実現し、大幅な時間短縮が可能です。

- 経理業務のアウトソーシング: 税理士に経理業務を委託することで、経営者は本業に集中できます。

4. 資金調達のサポート

事業拡大や新規サービスの導入には、資金調達が不可欠です。

- 資金繰り計画の策定: 資金繰り計画を策定し、資金不足に陥るリスクを軽減します。

- 金融機関への交渉支援: 銀行融資に必要な決算書の作成や、金融機関との交渉をサポートします。

- 補助金・助成金の申請支援: 資金調達のための補助金・助成金を獲得するための申請手続きをサポートします。

5. 同業他社の事例に基づいたアドバイス

- 同業他社の事例紹介: 多くの介護・福祉事業者をサポートしているため、同業他社の成功事例や課題を共有できます。

- 競合他社の動向: 競合他社の動向を分析し、自社の事業戦略に活かせる情報を提供します。

介護・福祉事業に強い税理士の重要性と依頼するメリットまとめ

介護・福祉事業に強い税理士は、単なる経理処理だけでなく、事業の成長を総合的にサポートします。税理士の専門知識と経験を活用することで、経営者は経営戦略に集中し、事業の安定的な成長を実現することができます。

税理士選びの際は、以下の点を参考にしましょう。

- 介護・福祉事業の経験が豊富か

- クラウド会計システムへの対応力があるか

- コミュニケーションが円滑にとれるか

信頼できる税理士を見つけることで、貴社の事業は大きく飛躍する可能性を秘めています。

介護・福祉事業における顧問税理士の選び方

介護・福祉事業を運営する上で、税務に関する専門的な知識は不可欠です。顧問税理士は、税務申告だけでなく、事業の成長をサポートする重要なパートナーです。しかし、多くの税理士事務所があり、どこを選べばよいか迷う方も多いでしょう。

ここでは、介護・福祉事業に特化した視点で、顧問税理士を選ぶ際のポイントについて、簡潔に解説します。

顧問税理士を選ぶ際のポイント

- 介護・福祉事業への深い理解

- 業界経験: 介護・福祉事業の顧問先を多数抱えているか、または過去に携わった経験があるか。

- 専門知識: 介護報酬の仕組み、介護保険法、福祉施設基準など、業界特有の知識を深く理解しているか。

- 業界ネットワーク: 業界の最新情報や動向に精通しているか。

- コミュニケーション能力

- 説明力: 複雑な税務問題についても、分かりやすく説明してくれるか。

- レスポンス: 日々の業務で発生する疑問点に対して、迅速に回答してくれるか。

- 信頼関係: 相談しやすい雰囲気で、信頼関係を築けるか、税理士資格保有者が相談窓口を担当しているか。

- サービス内容

- 税務申告: 年末調整、法人税申告など、基本的な税務申告業務を確実に遂行してくれるか。

- 経理サポート: クラウド会計の導入支援、経理業務の効率化、決算書の作成など、経理に関する幅広いサポートを提供してくれるか。

- 経営相談: 事業計画策定、資金繰り改善、事業拡大に向けたアドバイスなど、経営に関する相談に乗ってくれるか。

- 社労士との連携: 社労士事務所を内包しているか、または連携している社労士事務所を紹介してくれるか。

- 税務調査対応: 税務調査が発生した場合、適切に対応してくれるか。

- 料金体系

- 顧問料: 提供されるサービス内容と料金が適正か。

- 追加費用: 税務調査対応や急な相談など、追加費用が発生するケースがあるか。

介護・福祉事業における顧問税理士の選び方まとめ

顧問税理士を選ぶことは、事業の将来を左右する重要な決断です。この記事で紹介したポイントを参考に、慎重に選定を行い、信頼できるパートナーを見つけましょう。

介護・福祉事業における税理士顧問料の相場

税理士顧問契約は、介護・福祉事業の経営を安定させる上で非常に有効な手段です。専門家のサポートを受けることで、税務に関する不安を解消し、経営に集中することができます。

ここでは、介護・福祉事業における税理士顧問料について、より詳しく解説します。

税理士顧問料の相場と変動要因

税理士顧問料は、事業規模や依頼する業務内容によって大きく変動します。

- 売上高と顧問料の関係

- 一般的に、売上高が増えるほど顧問料も高くなります。

- 事業規模が大きくなれば、より専門的な知識や経験が必要となるため、顧問料も高額になる傾向があります。

- 依頼する業務内容

- 顧問料は、税務相談や申告業務だけでなく、記帳代行、給与計算、年末調整などのオプション業務の有無によっても変わってきます。

- オプション業務を多く依頼するほど、顧問料は高くなります。

税理士顧問料の構成要素

税理士顧問料は、大きく分けて以下の要素で構成されています。

- 基本顧問料: 税務に関する相談業務に対する報酬です。

- 決算料: 決算書の作成、法人税等の申告、消費税等の申告などの業務に対する報酬です。

- 記帳代行料: 会計システムへの仕訳の記帳業務に対する報酬です。

- その他オプション業務報酬: その他、給与計算、年末調整、税務届出、償却資産税の申告、税務調査対応などの追加サービスに対する報酬です。

税理士顧問料の相場例(消費税抜き)

| 売上高 | 顧問料(月額) | 記帳代行料(月額) | 決算料(年額) |

|---|---|---|---|

| ~1,000万円 | 15,000~25,000円 | 5,000~10,000円 | 80,000~160,000円 |

| 1,000~3,000万円 | 25,000~35,000円 | 7,500~15,000円 | 100,000~200,000円 |

| 3,000~5,000万円 | 30,000~40,000円 | 10,000~20,000円 | 120,000~240,000円 |

※上記の金額はあくまで目安であり、実際の顧問料は税理士事務所によって異なります。

介護・福祉事業における税理士顧問料の相場まとめ

介護・福祉事業における税理士顧問料は、事業規模や業務内容によって大きく変動します。自社の状況に合わせて、適切な税理士を選び、顧問契約を結ぶことが重要です。

介護・障がい福祉事業の顧問税理士は「のどか会計事務所」にお任せ下さい

介護・障がい福祉事業専門(専門特化だから任せて安心)

のどか会計事務所では、介護・障がい福祉事業専門にサービスを提供しております。

運営基準で求められる「会計の区分」や「就労支援事業会計」など、業界特有の会計処理に対応しているのはもちろんのこと、事業所運営に役立つ様々な情報提供も行っております。

記帳代行料と決算料を含んだ月額定額制のサブスク税理士

のどか会計事務所の顧問料には、記帳代行料と決算料が含まれており、結局いくら掛かるかよくわからないといった心配がありません。

価格も業界最安値水準!記帳代行料と決算料込みで他社と比べてみて下さい!

創業期のお客様を応援(黒字化を徹底サポート)

のどか会計事務所では、経営が不安定な創業期のお客様向けの特別プランをご用意しております。

創業1期目 月8,000円~

創業2期目以降 月18,000円~

の料金設定で、お客様企業の黒字化を徹底応援いたします!

記帳代行を推奨(記帳はお任せください)

社長自ら記帳を行うことによって、営業に掛ける時間が失われ、営業をしていれば得られたであろう売上を得る機会が失われてしまいます。

そのコスト(機会損失)は、自ら記帳することによって削減出来るコストより遥かに高額です。

このような機会損失を防止するためにも、記帳はお任せください!

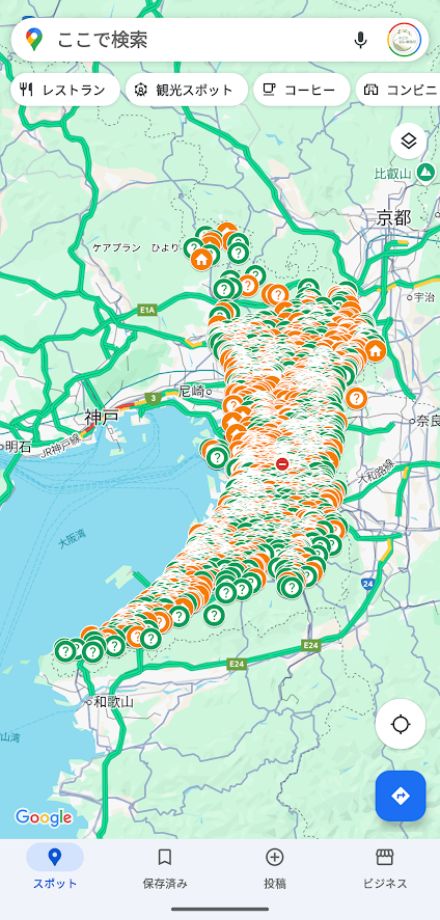

日本全国対応(オンラインツールを活用)

紙の資料については返信用のレターパックにてお送りいただき、電子データ化された資料は指定のクラウドサーバーへ格納いただきます。

また、Zoomやチャットツールも導入しているため、遠隔地であっても資料の受け渡しや面談が可能です。

税理士が相談対応(信頼できるパートナー)

多くの税理士事務所では、税理士資格を持たない担当者がお客様の窓口となるケースが多いようです。

しかし、のどか会計事務所では、お客様からのご相談に対し、税理士が直接対応いたしますのでご安心ください。

まとめ

本記事では、なぜ介護・福祉事業に強い税理士が必要なのか?依頼するメリットや、選び方のポイント、顧問料の相場について解説しました。

介護・福祉事業の成功には、信頼できる税理士との連携が不可欠です。本記事を参考に、ぜひ最適な税理士を見つけ、事業の発展に繋げてください。また、税理士選びは、事業の将来を左右する重要な決断です。もし、現在お困りのことがございましたら、お気軽にご相談ください。

![[記入例付き]個別支援計画における5領域とのつながりの明確化とは:放課後等デイサービスほか](https://kaikei.nodokaya.jp/wp-content/uploads/2024/08/個別支援計画.png)

![[公認会計士・税理士]オンライン無料相談会のご案内 のどか会計事務所 Presents 介護・障がい福祉専門の公認会計士・税理士による無料相談会 会社設立、創業融資、事業計画、指定申請、会計・税務...etc 毎週 土曜日 10:00~16:00 事前予約制 Zoom Meeting 創業・経営の困ったを専門家に相談 公認会計士・税理士 小野 好聡](https://kaikei.nodokaya.jp/wp-content/uploads/2024/10/-e1730167692943.png)