介護・障がい福祉専門で訪問看護に強い公認会計士・税理士

【全国対応】記帳代行料と決算料込み【月8千円~】のサブスク税理士

開業・立ち上げ支援(会社設立・指定申請・創業融資)・サブスク税務顧問・訪問看護IPO支援

定額減税の概要・対象者をわかりやすく解説

参考

・(国税庁)定額減税 特設サイト

・(内閣官房)新たな経済に向けた給付金・定額減税一体措置

YouTube動画

定額減税の概要

月次減税事務

年調減税事務

定額減税特設サイト・チャットボット(ふたば)のご案内

令和6年分所得税の定額減税Q&A

定額減税の概要

定額減税の概要は次のとおりです。

1 定額減税の対象者

定額減税の対象者は、令和6年分所得税の納税者である居住者で、令和6年分の所得税に係る合計所得金額が 1,805 万円以下である人です。

2 定額減税の対象となる所得税

定額減税の対象となる所得税は「令和6年分所得税」です。

3 定額減税額

定額減税額は、次の金額の合計額です。ただし、その合計額がその人の「令和6年分の所得税額」を超える場合には、控除される金額は、その所得税額が限度となります。

① 本人(居住者に限ります。) 30,000 円

② 同一生計配偶者又は扶養親族(いずれも居住者に限ります。以下「同一生計配偶者等」といいます。) 1人につき 30,000 円

(注) 「令和6年分の所得税額」とは、令和6年分所得税につき、所得税法の規定等により、所得控除、税率及び税額控除を適用して算出した所得税の額で、復興特別所得税の額は含まれません。

ただし、年末調整を除く給与等に係る源泉徴収税額からの控除に当たっては、所得税及び復興特別所得税が一体として納税されていることも踏まえ、その合計額から定額減税額を控除することになります。

■「居住者」:国内に住所を有する個人、又は現在まで引き続き 1 年以上居所を有する個人。

■「非居住者」:「居住者」以外の個人。

■「合計所得金額」:次の⑴と⑵の合計額に、退職所得金額(注1)、山林所得金額を加算した金額(注2)。

⑴ 事業所得、不動産所得、給与所得、総合課税の利子所得・配当所得・短期譲渡所得及び雑所得の合計額(損益通算後の金額)

⑵ 総合課税の長期譲渡所得と一時所得の合計額(損益通算後の金額)の2分の1の金額

(注1) 退職所得金額は、確定申告が不要な場合でも計算に当たって加算する必要があります。

(注2) 申告分離課税の所得がある場合には、それらの所得金額(長(短)期譲渡所得については特別控除前の金額)の合計額を加算した金額です。

■「同一生計配偶者」:その年の 12 月 31 日(納税者が年の中途で死亡し又は出国する場合は、その死亡又は出国の時)の現況で、納税者と生計を一にする配偶者(青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていない人又は白色申告者の事業専従者でない人に限ります。)で、年間の合計所得金額が 48 万円(給与所得だけの場合は給与等の収入金額が 103 万円)以下の人。

■「扶養親族」:その年の 12 月 31 日(納税者が年の中途で死亡し又は出国する場合は、その死亡又は出国の時)の現況で、次の4つの要件のすべてに当てはまる人。

⑴ 配偶者以外の親族(6親等内の血族および3親等内の姻族をいいます。)又は都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること。

⑵ 納税者と生計を一にしていること。

⑶ 年間の合計所得金額が 48 万円以下であること。

⑷ 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

給与所得に係る定額減税

扶養控除等申告書を提出している給与所得者(いわゆる甲欄適用者)については、その主たる給与の支払者のもとで、次により定額減税額の控除が行われます。

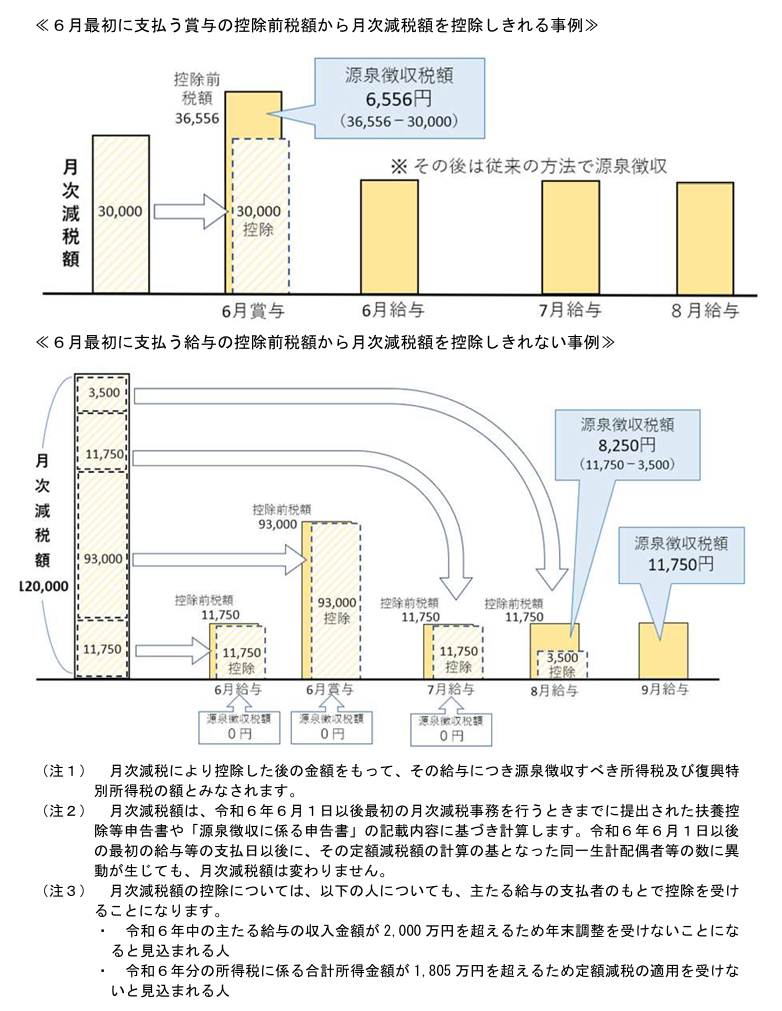

① 月次減税…令和6年6月1日以後最初に支払を受ける給与等(賞与を含む)に係る源泉徴収税額からの控除(令和6年6月1日において主たる給与の支払を受ける人が対象)

源泉徴収すべき所得税及び復興特別所得税の合計額(控除前税額)から月次減税額を控除します。

控除しきれない部分の金額については、以後令和6年中に支払う給与等に係る控除前税額から順次控除します(ただし、年末調整の際には、以下の②によります。)。

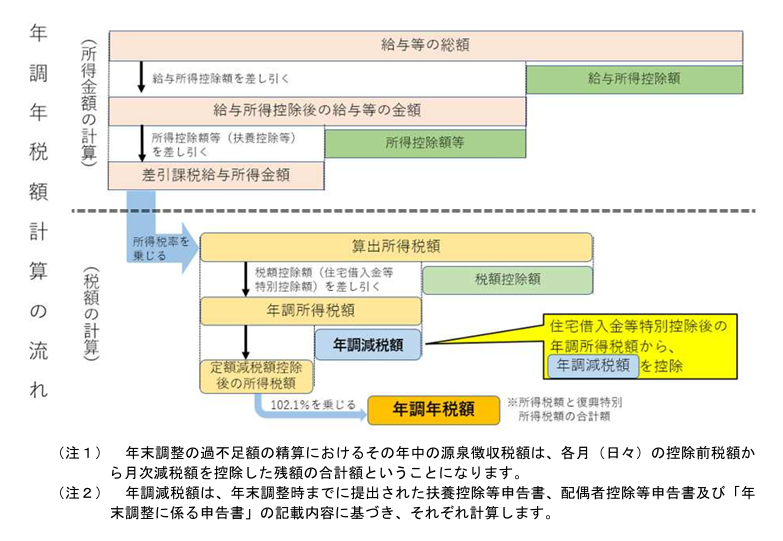

② 年調減税…年末調整時における年調所得税額からの控除

年末調整の対象者で、かつ、令和6年中に支払の確定した給与等を基に年末調整により計算した年調所得税額がある人は、その年調所得税額から年調減税額を控除します。

なお、年調所得税額から年調減税額を控除した後の金額に 102.1%を乗じて、復興特別所得税を含めた年調年税額を計算します。

給与所得以外の所得に係る定額減税

1 厚生労働大臣等から支払を受ける公的年金等に係るもの

公的年金等の支払者のもとで定額による減税額の控除が行われます(1-9、1-10 参照)が、最終的な定額減税額の精算は、確定申告によって受けることになります。

2 退職所得に係るもの

令和6年分所得税の確定申告書を提出して定額減税の適用を受けることになります(1-8参照)。

3 事業所得や不動産所得などに係るもの

① 令和6年分の予定納税額からの控除

令和6年分の所得税に係る第1期分予定納税額(7月)(注)から本人分に係る定額減税額に相当する金額(30,000 円)を控除します。

また、納税者からの予定納税額の減額申請の手続により、第1期分予定納税額又は第 2期分予定納税額について、同一生計配偶者等に係る定額減税額に相当する金額の控除の適用を受けることができます。

さらに、定額減税額に相当する金額のうち、第1期分予定納税額から控除をしてもなお控除しきれない部分の金額は、第2期分予定納税額から控除します。

なお、上記の減額申請の手続に係る措置に伴い、令和6年分の第1期分予定納税額の納期を令和6年7月1日から9月 30 日までの期間(現行:同年7月1日から同月 31 日までの期間)とするとともに、同年6月 30 日の現況に係る予定納税額の減額の承認の申請の期限を同年7月 31 日(現行:同月 15 日)とすることとされています。

(注) 特別農業所得者(農業所得の金額に係る一定の要件を満たすものとして申告等をしている方)については、第2期分予定納税額(11 月)となります。

② 確定申告における年税額からの控除

事業所得者等で確定申告を行う人については、令和6年分の確定申告の際に、定額減税を適用しないで算出した所得税額から定額減税額が控除されます。

(注1) 給与所得者や年金受給者が不動産所得などの他の所得を有する場合等には、源泉徴収の段階で定額減税の適用を受けた上、確定申告で最終的な定額減税額との精算を行うこととなります。

(注2) 確定申告における定額減税額は、原則として、令和6年 12 月 31 日の現況による同一生計配偶者等の数を基に計算します。

(注3) 報酬、料金等の支払の際の源泉徴収においては、定額減税は実施しません。

退職所得に係る定額減税

退職所得の源泉徴収の際には定額減税を実施しませんが、令和6年分の退職所得を有する居住者は、その退職所得を含めた所得に係る所得税について、確定申告により定額減税額の控除を受けることができます。

したがって、給与等に係る源泉徴収において控除しきれなかった定額減税額がある場合には、令和6年分の確定申告書を提出することで、退職所得を含めた所得に係る所得税について、定額減税の適用を受けることができます。

(注) 非居住者が、国内源泉所得とされる退職所得について、所得税法第 171 条«退職所得についての選択課税»の規定により税務署に申告をする場合であっても、当該退職所得に係る所得税は定額減税の対象とはなりません。

公的年金等に係る定額減税

公的年金等に係る定額減税は、その公的年金等の支払者のもとで、次のように行われます。

1 公的年金等に係る定額減税額

本人分の公的年金等に係る定額減税額は 30,000 円です。

また、公的年金等の支払者に「令和6年分公的年金等の受給者の扶養親族等申告書」が提出されている場合には、その申告書の記載内容に基づき計算します。

(注) 年の中途にその定額減税額の計算の基となった同一生計配偶者等の数に異動が生じても、控除される減税額は変わりません。

2 公的年金等に係る定額減税の実施方法

令和6年6月1日以後最初に支払う公的年金等について、源泉徴収すべき所得税及び復興特別所得税の合計額(控除前税額)から、上記1の定額減税額を控除することで行われます。

また、控除しきれない部分の金額は、以後支払う公的年金等に係る控除前税額から順次控除します。

なお、最終的な定額減税額の精算は、確定申告によって行われることになります。

(注) 上記により控除した後の税額をもって、その公的年金等につき源泉徴収すべき所得税及び復興特別所得税の額とみなされます。

公的年金等のうち、以下のものについて源泉徴収を行う際に定額減税が実施されます。

◼ 厚生労働大臣が支給する公的年金等

◼ 国家公務員共済組合連合会が支給する公的年金等

◼ 地方公務員共済組合、全国市町村職員共済組合連合会又は地方公務員等共済組合法の一部を改正する法律(平成 23 年法律第 56 号)附則第 23 条第1項第3号に規定する存続共済会が支給する公的年金等

◼ 日本私立学校振興・共済事業団が支給する公的年金等

◼ 地方公務員の退職年金に関する条例の規定による退職を給付事由とする公的年金等

◼ 恩給法(大正 12 年法律第 48 号。他の法律において準用する場合を含む。)による公的年金等

◼ 執行官法の一部を改正する法律(平成 19 年法律第 18 号)附則第3条第1項の規定によりなお従前の例により支給されることとされる同法による改正前の執行官法(昭和 41年法律第 111 号)附則第 13 条の規定による公的年金等

◼ 国会議員互助年金法を廃止する法律(平成 18 年法律第1号)又は同法附則第2条第 1項の規定によりなおその効力を有するものとされた同法による廃止前の国会議員互助年金法(昭和 33 年法律第 70 号)による公的年金等

◼ 厚生年金保険法等の一部を改正する法律(平成8年法律第 82 号)附則第 32 条第2項に規定する存続組合又は同法附則第 48 条第1項に規定する指定基金が支給する同法附則第 33 条第1項に規定する特例年金給付である公的年金等

◼ 総務大臣が外国人(日本国政府又はその機関との契約に基づき勤務した外国人が退職した場合におけるその勤務した期間が 17 年以上であり、かつ、その勤務した期間における功績が顕著であると総務大臣が認めた当該外国人に限る。)に支給する終身の年金である公的年金等

(注) 確定給付企業年金法の規定に基づいて支給を受ける年金等の源泉徴収においては、定額による減税額の控除は行いません。

関連記事