[インボイス制度]介護・福祉・訪問看護事業はインボイス登録必要?

介護・福祉・訪問看護事業はインボイス登録すべき?制度の概要と注意点

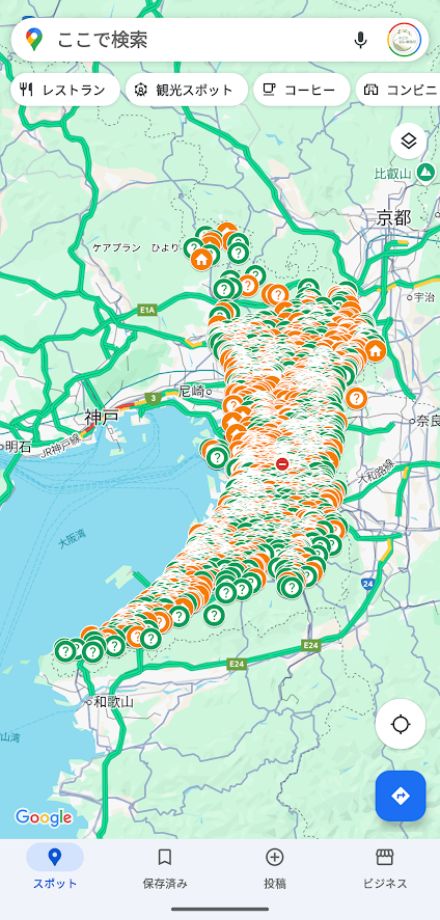

![[インボイス制度]介護・福祉・訪問看護事業はインボイス登録必要?](https://kaikei.nodokaya.jp/wp-content/uploads/2024/09/image-8.png)

![[インボイス制度]介護・福祉・訪問看護事業はインボイス登録必要?](https://kaikei.nodokaya.jp/wp-content/uploads/2024/09/image-8.png)

2023年10月から開始されたインボイス制度は、消費税の仕入れ税額控除に関するルールを大きく変え、多くの事業者に影響を与えています。

特に介護・福祉・訪問看護事業で起業を考えている人にとっては、インボイス登録の必要性や手続きについて、疑問や不安を感じている方も多いのではないでしょうか。

本記事では、介護・福祉・訪問看護事業におけるインボイス制度の適用範囲、登録が必要となるケース、登録しない場合の影響などを詳しく解説します。これを読めば、あなたの事業におけるインボイス制度への対応について、明確な指針を得ることができるでしょう。

インボイス制度とは

ここでは、あくまでも概要を理解していただくことを目的として、経過措置や容認規定等を省略した、原則的な取り扱いにて解説いたします。

インボイス制度とは、適格請求書等保存方式のことです。インボイス制度開始後、インボイス(適格請求書)を発行するには、インボイス発行事業者として登録する必要があります。なお、インボイス発行事業者じゃない場合でも、インボイスの要件を満たさない請求書や領収書等を発行することは可能です。

インボイス制度の特徴として、売り手側から受け取った書類がインボイスでない場合、インボイスを受け取った場合に比べて、買い手側の収める消費税の額が増加することとなります。

これは、消費税の計算方法として、売上に係る消費税から経費に係る消費税を差し引いて、収める消費税を計算しており、受け取った書類がインボイスでない場合、買い手側は経費に係る消費税を売上に係る消費税から差し引くことができなくなってしまうからです。

ただし、以下の3点に注意が必要です。

- 経費にはできる:

受け取った書類がインボイスでない場合、買い手側は経費に係る消費税を売上に係る消費税から差し引くことができませんが、経費にすることは可能です。経費にすることで、所得税や法人税を減額する効果が得られます。ただし、通常、経費として処理するよりも消費税として処理する方が税金を減額する効果は大きくなります。 - 買い手側が消費税の課税事業者でない場合:

この場合、買い手側に消費税の納税義務はないため、インボイスであるか否かによって、買い手側の納税額に影響はありません。通常、一般消費者もこれに該当します。 - 消費税非課税取引等:

取引が消費税の非課税取引等(非課税取引または不課税取引)に該当する場合、その取引に消費税は存在しないため、インボイスであるか否かによって、買い手側の処理に影響はありません。消費税の非課税取引等として代表的なものとして、給与、住宅の家賃、預金等の利息などが挙げられます。診療報酬、介護報酬、障害福祉報酬などもそれに該当します。

介護・福祉・訪問看護事業はインボイス登録必要?

通常、インボイス登録は不要です。サービスの提供先は通常個人であり、かつ、報酬が消費税非課税取引に該当するからです。

また、自費サービスは通常消費税の課税取引に該当しますが、もし自費サービスを提供していたとしても、通常インボイス登録は不要です。自費サービスの提供先は、個人やグループホーム(例えば、訪問看護サービスの業務委託)などが考えられますが、通常相手が消費税の非課税事業者に該当するからです。

なお、自費サービスの提供金額が大きくなり、強制的に消費税の課税事業者になってしまう場合(※)であっても、上記の理由から、通常インボイス登録は不要です。

(※)年間の消費税課税売上高が1,000万円を超えた場合に翌々期から、上半期の消費税課税売上高が1,000円を超えた場合に翌期から、強制的に消費税の課税事業者になります。

ただし、就労支援事業の場合は注意が必要です。就労支援事業では、一般事業者から業務委託を受けることがあります。委託先である一般事業者が消費税の課税事業者である場合、インボイス登録をしていないと業務を委託してもらえないなど、不利な扱いを受けることがありますので、インボイス登録をしておく方が無難かもしれません。

まとめ

介護・福祉・訪問看護事業は、サービスの提供先が個人であることや報酬が非課税であることから、通常インボイス登録は不要です。自費サービスを提供する場合でも、相手が消費税の非課税事業者であることが多いので、基本的に登録は必要ありません。自費サービスの売上が大きく、強制的に消費税の課税事業者になる場合でも同様です。ただし、就労支援事業の場合は、インボイス登録をしておく方が無難です。

![[記入例付き]個別支援計画における5領域とのつながりの明確化とは:放課後等デイサービスほか](https://kaikei.nodokaya.jp/wp-content/uploads/2024/08/個別支援計画.png)

![[インボイス制度]介護・福祉・訪問看護事業はインボイス登録必要?](https://kaikei.nodokaya.jp/wp-content/uploads/2024/09/image-8-300x200.png)